Como organizar as finanças no início do ano

Organizar as finanças se torna uma medida importante para garantir…

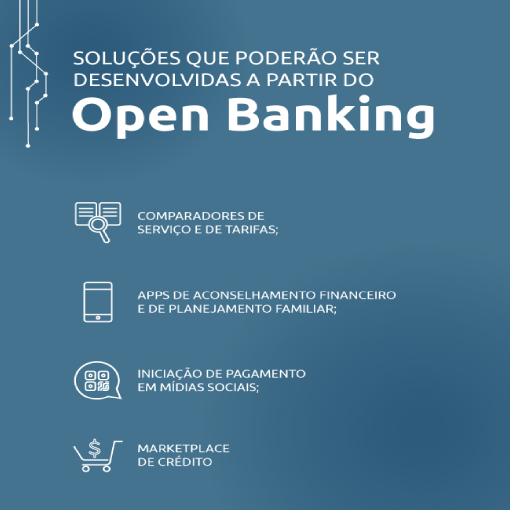

Imagine que você frequenta um restaurante há anos e ele tem um histórico da quantidade de pedidos que você fez, como pagou e o que comeu. Agora imagine que ele fosse obrigado a disponibilizar essas informações para os restaurantes concorrentes para que eles pudessem ter acesso às suas preferências e fizessem ofertas de pratos para você com preços melhores. Troque os pratos por produtos financeiros, como empréstimos e investimentos. De forma simplista é assim que funciona o Open Banking.

Para você entender essa revolução no mercado financeiro, preparamos uma matéria especial sobre o tema. Como o Open Banking irá impactar a sua vida, quais seus benefícios e implicações são alguns pontos importantes a serem explorados.

Mas afinal, o que é Open Banking?

De acordo com o Banco Central do Brasil, “o Open Banking, ou sistema financeiro aberto, é a possibilidade de clientes de produtos e serviços financeiros permitirem o compartilhamento de suas informações entre diferentes instituições autorizadas pelo Banco Central e a movimentação de suas contas bancárias a partir de diferentes plataformas e não apenas pelo aplicativo ou site do banco, de forma segura, ágil e conveniente”.

O Open Banking não é um aplicativo ou um produto específico, ele é um conjunto de regras de tecnologia que vai permitir o compartilhamento de seus dados como cliente de um banco com outras instituições financeiras mediante sua autorização. Ou seja, o cliente passa a ser o centro do mercado financeiro, dono dos seus próprios dados. Apenas as instituições reguladas pelo Banco Central podem participar do compartilhamento.

O compartilhamento de dados estimula a concorrência entre as instituições financeiras. Ficará mais fácil adquirir produtos e serviços financeiros com taxas mais atrativas em diferentes instituições a partir do histórico que você possui atualmente no seu banco.

Na prática

Os usuários poderão compartilhar alguns tipos de dados cadastrais como nome, CPF, CNPJ, telefone, dados transacionais como informações sobre o faturamento no caso das empresas, produtos e serviços que o cliente usa como empréstimos pessoais e financiamentos.

Esse compartilhamento será feito por meio de APIs (Application Programming Interface), que são responsáveis pela integração dos sistemas com segurança, permitindo o intercâmbio dessas informações.

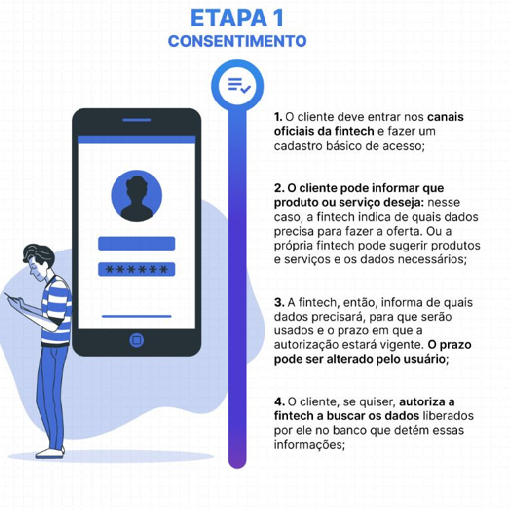

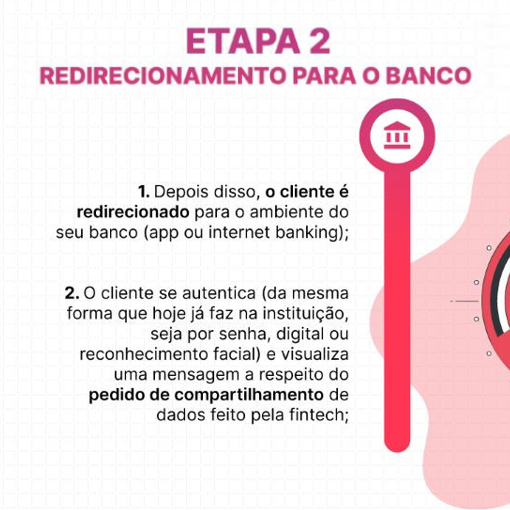

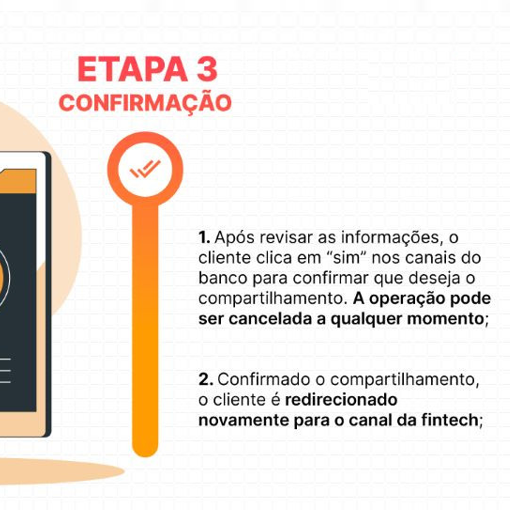

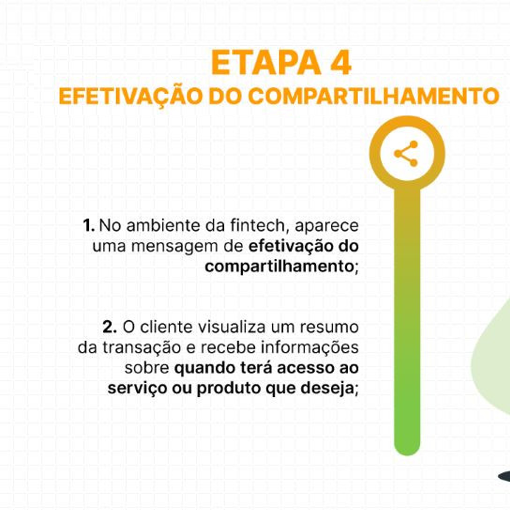

O cliente terá que solicitar seu histórico de crédito para compartilhar com outra instituição financeira. A partir disso, o banco enviará uma comunicação para o cliente para confirmar o compartilhamento dos dados.

Somente após a confirmação o banco poderá fazer o compartilhamento. A expectativa do Banco Central é que esse processo aconteça em segundos.

Os dados do cliente podem ser acessados por uma empresa autorizada por ele pelo prazo máximo de 12 meses. O cliente poderá cancelar qualquer compartilhamento de dados quando quiser.

Fases de implementação do Open Banking

A integração de todos os meios de pagamento ao Open Banking será feita de forma escalonada até 30 de setembro de 2022. No sites do Banco Central do Brasil e do Open Banking é possível acompanhando o calendário de implementação, que será composto por quatro fases.

A implementação é composta por quatro fases e teve início no Brasil em novembro de 2020, na qual todas as instituições disponibilizaram as informações sobre canais de atendimento, além de produtos e serviços que oferecem. Com isso, é possível que terceiros consultem as informações e possam compará-las.

A segunda fase, prevista para entrar em vigor em 15 de julho, foi adiada para agosto. Essa etapa envolve a troca de informações cadastrais e de transações financeiras. Dessa forma, os clientes poderão autorizar o compartilhamento e fazer a portabilidade de seus dados com outras instituições financeiras, como bancos e fintechs.

A terceira fase prevê o compartilhamento do serviço de iniciação de transação de pagamentos entre instituições participantes, com encaminhamento de propostas de operações de crédito. Já na quarta e última fase, será estabelecido por completo o Open Banking que abrangerá a acessibilidade dos dados ao público e as informações de transações compartilhados entre as instituições financeiras autorizadas.

Ficou ainda com dúvida? Entre em contato com a consultoria de finanças da ANAJUSTRA Federal pelo e-mail financas@anajustrafederal.org.br.

Acessos: 13

📚✨ Um diário que atravessou o tempo e virou livro.

A associada da ANAJUSTRA Federal Cristina Gemaque, do TRT8, transformou memórias, reflexões e imagens em uma obra sensível e profunda: “Diário de uma desconhecida”.

Entre textos intimistas e fotografias feitas no Brasil e em diferentes partes do mundo, Cristina constrói um mosaico sobre arte, amizade, perdas, crescimento e a forma como nos colocamos no mundo.

O livro nasceu de anotações escritas ao longo de anos e ganhou novas camadas ao dialogar com imagens, cartas e lembranças. Há páginas que parecem sussurros. Outras, abraços. Algumas, perguntas que permanecem.

Uma obra que reafirma a arte como expressão, elaboração e esperança.

A ANAJUSTRA Federal celebra o talento de seus associados e a potência criativa que nasce também dentro do Judiciário Federal.

#anajustrafederal #espacocultural #servidorpúblicofederal

Hoje celebramos o berço do samba e da bossa nova, cenário onde natureza e cidade se encontram em um abraço harmonioso entre o mar e a montanha.

Celebramos a terra do Cristo Redentor de braços abertos, do imponente Pão de Açúcar e das calçadas de pedras portuguesas que guardam tantas histórias. Celebramos a alma carioca, que carrega no sorriso a leveza de quem vive sob a proteção de São Sebastião.

O Rio de Janeiro completa hoje 461 anos de beleza, cultura vibrante e charme incomparável.

Quem vive, nasceu ou já esteve na capital fluminense sabe:

o Rio é inspiração permanente.

#anajustrafederal #riodejaneiro #aniversario

A proposta que regulamenta a data-base dos servidores do PJU e do MPU avançou mais uma etapa e agora está em votação na Comissão de Direitos Humanos e Legislação Participativa do Senado Federal (CDH).

De autoria da associada da ANAJUSTRA Federal, Marta Hungria Garcia, servidora do Tribunal Regional do Trabalho da 3ª Região, a iniciativa busca tornar obrigatória e periódica a revisão anual dos vencimentos, conforme previsto na Constituição.

A votação está aberta e precisa de apoio para avançar.

Vote, participe e compartilhe com colegas.

👉 Apoie você também

🔗 Comente “data-base” e receba o link para votar!

#anajustrafederal #servidoresfederais #judiciariofederal

🔎 Informação clara faz toda a diferença.

A nova edição do nosso boletim jurídico traz os andamentos de 6 ações com um diferencial importante: resumos em linguagem simples para você entender exatamente o que está sendo discutido, em que fase cada processo está e quais são os próximos passos.

Transparência, acompanhamento permanente e defesa ativa dos direitos da categoria. 💙

📲 Acesse o boletim no site e fique por dentro.

#anajustrafederal #boletimjuridico #pju

✨ A arte que nasce da delicadeza do agora

A servidora aposentada do TRT18 e artista visual, Luciana Martins, apresenta a exposição “Liberdade esquiva e delicada da vida”, em Anápolis (GO).

A mostra integra o projeto As Quatro Estações e convida o público a mergulhar em cores intensas, camadas sobrepostas e na liberdade que se revela nos gestos e nas escolhas da artista.

É um convite à sensibilidade. À pausa. Ao olhar atento para o que é sutil e profundamente humano.

📍 Estação Ferroviária de Anápolis

🗓 25 de fevereiro a 27 de março

A ANAJUSTRA Federal valoriza e compartilha os talentos que fazem da arte um espaço de expressão e liberdade.

#anajustrafederal #espacocultural #arte #cultura #anapolis

💡 Quando a ideia parte do associado, o resultado acontece.

📚 Guilherme Arruda, técnico judiciário do TRT2, queria fazer mestrado, mas esbarrava no tempo, no custo e nas poucas vagas.

Com a aprovação do Novo AQ, ele percebeu que era o momento certo. Sugeriu à ANAJUSTRA Federal a parceria com a MUST University e, em poucas semanas, já estava matriculado.

🚀 Hoje, ele e mais de 90 associados *têm desconto garantido no* mestrado EAD em Estudos Jurídicos, com ênfase em Direito Internacional, com desconto pelo convênio.

📌 Quer conhecer os mestrados e doutorados com benefício? Acesse o Clube de Vantagens da ANAJUSTRA Federal.

#anajustra #novoaq #servidorpúblicofederal