Associado sugere parceria e elogia descontos garantidos pela ANAJUSTRA Federal

Guilherme Arruda e mais 90 associados já estão matriculados no mestrado em…

O que sabemos sobre o mercado de crédito no Brasil: é caro e de difícil acesso. Parte do problema se deve à concentração da oferta de serviços nas mãos de poucas instituições financeiras. Para se ter uma ideia, os cinco maiores bancos que atuam no país detinham 84,8% da fatia em 2018 – segundo dados divulgados pelo Banco Central.

O que sabemos sobre o mercado de crédito no Brasil: é caro e de difícil acesso. Parte do problema se deve à concentração da oferta de serviços nas mãos de poucas instituições financeiras. Para se ter uma ideia, os cinco maiores bancos que atuam no país detinham 84,8% da fatia em 2018 – segundo dados divulgados pelo Banco Central.

“Qualquer escassez na oferta, de produtos ou serviços, tende a amarrar o consumidor e deteriorar as condições do mercado. Com a área de finanças não poderia ser diferente. Essa é uma das causas para os altos juros cobrados no país e também para as infindáveis exigências de acesso ao crédito. Quanto menos você consegue provar sua capacidade de pagamento, mais caro e difícil é ter acesso a esses produtos”, explica o consultor de finanças da ANAJUSTRA, José Carlos Dorte.

E os dados comprovam o que Dorte explica pela prática. No segundo semestre deste ano, a taxa Selic (base usada para cobrança de todos os produtos e serviços na área de finanças) alcançou seu menor nível histórico, 5% a.a. Por outro lado, a inadimplência, justificativa usada pelos bancos para os juros exorbitantes, se manteve estável em 3%. Mesmo assim, os juros do cartão de crédito e do cheque especial, no período, tiveram ligeiro crescimento e se mantiveram nas alturas: 307,8% ao ano no caso do primeiro e 307,6%, do segundo.

Alternativas

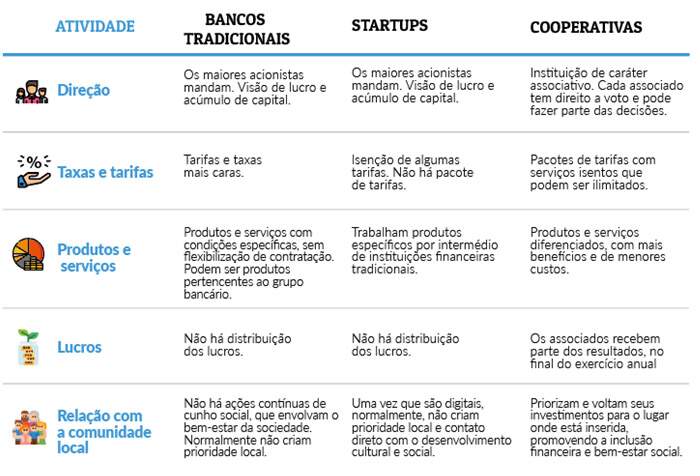

“Partindo desse cenário, é preciso avaliar bem que tipo de vantagens essas instituições oferecem e quanto se paga por elas para saber se vale ou não a pena continuar dentro do sistema bancário tradicional”, comenta Dorte. Para ele, há alternativas interessantes no mercado. As mais lembradas são as chamadas Fintechs.

Essas empresas são, em sua maioria, startups com pouca ou nenhuma infraestrutura física própria que utilizam inovações tecnológicas para fornecer os mesmos produtos com menos burocracia. “Parece uma ideia muito boa à primeira vista, mas é difícil para um perfil mais conservador, trocar os bancos tradicionais por startups. Isso porque é um negócio que ainda não está consolidado”, pondera o consultor.

Essa também é uma preocupação fundamentada em dados reais. O balanço anual da empresa Nubank, por exemplo, registrou um resultado negativo de R$ 100,3 milhões em 2018. “É gestão de risco e confiança. Eles montam estratégias e prometem reverter esse quadro em breve, mas até agora são esses os parâmetros que temos das empresas de tecnologia”, comenta.

Segurança

Dentre as alternativas que se revelam mais vantajosas, consolidadas e seguras, apresentam-se as cooperativas de crédito. Apesar de existirem há muito tempo, elas representam ainda uma fatia pequena do mercado brasileiro, 7%, segundo o Banco Central. Mesmo assim, com a maior difusão de informações sobre o mercado de crédito, as cooperativas cresceram em média 20% ao ano, enquanto o resto do país entrava em recessão – de 2014 para cá, segundo dados também do BC.

No cenário brasileiro temos a cooperativa de crédito Sicoob Credijustra. Nascida no Judiciário Trabalhista, ao longo dos seus 28 anos, essa Instituição Financeira especializou-se no atendimento aos membros e servidores da Justiça do Trabalho e do Ministério Público do Trabalho (MPT) em todo o território nacional. O diretor-presidente do Sicoob Credijustra, Alexandre Machado, considera que “o fato de ter uma vocação específica para os servidores do Judiciário e do Ministério Público do Trabalho garantiu conhecimento da realidade dos filiados, uma vez que todos são servidores, e consolidou a confiança para tocar o negócio”.

Na manhã em que estivemos com ele, na sede do Sicoob Credijustra em Brasília, demos de cara com um ambiente descontraído, funcionários de camisa polo e mesas decoradas com itens de super-heróis. Um contraste direto com o ambiente bancário. Enquanto conversávamos, um grupo de representantes de outros cooperados aguardava na sala ao lado, apresentando-nos uma das características fundamentais desse agente do mercado financeiro: a colaboração. As cooperativas, não só da área financeira, se ajudam e trocam experiências para evoluir em todos os processos – desde a gestão de recursos humanos até a aplicação de conhecimentos tecnológicos.

Mais vantajoso

Segundo Machado, o maior benefício do modelo é que os filiados, além de abrirem contas correntes e terem acesso aos produtos do mercado financeiro, são donos. “Individualmente, cada cooperado, é como se fosse um acionista, fazendo um paralelo com empresas de capital aberto. Isso traz uma série de vantagens, a primeira delas é na transparência, qualquer um dos nossos filiados têm direito de saber de todo o processo de gestão da cooperativa e pode, inclusive, pleitear cargos dentro dela”, explica.

Ele também lembra que, além dos produtos e serviços contratados, o associado ainda tem direito à distribuição dos resultados do exercício. “Todos que fazemos parte do sistema Sicoob Credijustra somos donos da cooperativa e, o que seriam os lucros e dividendos em um banco, aqui é conhecido como sobra – um valor distribuído anualmente entre os filiados proporcionalmente à participação de cada um ”.

“Filiei-me ao Sicoob Credijustra em 1999.Desde essa época não movimento conta corrente em nenhuma outra instituição. Todas as minhas expectativas como cooperado são plenamente atendidas, inclusive quando estou fora de Brasília. Aqui não somos somente mais um correntista, somos os donos. Podemos orgulhosamente afirmar isto: somos os donos da nossa instituição financeira! ”, disse Ronildo Oliveira, Servidor do TST.

Além disso, todos os depósitos e créditos mantidos nas cooperativas têm a proteção do Fundo Garantidor do Cooperativismo de Crédito (FGCoop), de até R$ 250 mil por CPF. São as mesmas regras do Fundo Garantidor de Crédito (FGC), dos bancos tradicionais. “A grande diferença é que existem bancos grandes e pequenos usando o FGC todos os dias e nós, cooperativas, nunca precisamos lançar mão desse fundo. Para nós, ele realmente funciona como um seguro e não como parte corriqueira das transações”, comenta o diretor-presidente.

Por fim, as taxas de juros chegam a ser até três vezes menores que o valor cobrado pelos bancos, dependendo da modalidade de crédito e do perfil de poupança do associado. “E existem outras vantagens, como rentabilidade atraente, mais dias ofertados para o cheque especial sem nenhuma cobrança extra, facilidade em ofertar limites, e todas as funcionalidades dos outros bancos. Uso meu cartão internacional e saco meu dinheiro em qualquer lugar do mundo normalmente”, ressalta.

O consultor da ANAJUSTRA, José Carlos Dorte, concorda que essa pode ser uma oportunidade para quem está pagando tarifas muito altas nas grandes instituições e busca alternativas mais seguras que as startups. “O modelo de cooperativas já está consolidado e segue todas as exigências do Banco Central, com grandes demonstrações de êxito. Por isso, para quem está pensando em trocar de instituição financeira, pode ser uma boa inserir essa opção entre as demais na hora de avaliar os riscos e as vantagens de cada uma”, finaliza.

Os pilares do cooperativismo

As cooperativas são entidades irmãs das associações, uma vez que possuem em seu DNA a ideia de que conquistas coletivas são mais realizáveis que conquistas individuais. Dessa forma, é muito comum no meio rural, por exemplo, que pequenos produtores se reúnam em cooperativas para dar saída a seus produtos e poder competir no mercado com as grandes indústrias.

No sistema financeiro a coisa segue a mesma lógica. Um dos jargões mais comuns do mundo econômico é que crédito no Brasil é algo caro. E não é para menos. Um observador atento nota que, mesmo com a economia em recessão, as taxas de juros seguem em alta e com um acesso cada vez mais difícil.

Foi para driblar esses problemas estruturais do sistema financeiro que nasceram iniciativas como o Sicoob Credijustra. “Está na moda agora falar de economia compartilhada e colaborativa, mas as cooperativas estão aí há 200 anos fazendo esse tipo de coisa. A Credijustra, por exemplo, começou em 1991, como uma movimentação para oferecer aos servidores da Justiça do Trabalho melhores condições dentro do mercado financeiro”, lembra o diretor-presidente da instituição, Alexandre Machado.

Ele explica que o funcionamento do órgão é muito similar ao de uma cooperativa de outros ramos. “São pessoas com interesses em comum que se aliam para conseguir benefícios. A grande diferença é que, no caso de uma cooperativa que atua dentro do sistema financeiro, a regulamentação e a fiscalização por parte do Banco Central são bem fortes, por isso, nós sempre buscamos nos adiantar e conseguimos estar um passo à frente em termos de profissionalismo”, comenta.

Apesar das diferenças, as cooperativas conversam e se organizam entre si. “Todo o sistema nasce de estruturas menores, as cooperativas singulares, que se unem para formar as centrais. Dezesseis centrais, por sua vez, formam uma confederação. Por fazer parte dessa rede é que a instituição hoje se chama formalmente Sicoob Credijustra”, ressalta.

Acessos: 31

💡 Você já usa o Clube de Vantagens da ANAJUSTRA Federal?

Se você é associado, o acesso é simples e rápido:

use o mesmo CPF e senha do site principal.

E tem mais: seus dependentes também podem aproveitar 💙

Na área restrita, é possível cadastrar cônjuge, filhos ou netos. Cada um recebe um link por e-mail para criar o próprio login.

São mais de mil convênios e serviços pensados para ajudar você a economizar no dia a dia.

👉 Acesse, cadastre e aproveite seus benefícios exclusivos.

#anajustrafederal #convenios #beneficios

Viva a cidade de atmosfera autêntica e identidade singular.

Única capital brasileira cortada pela Linha do Equador, a nossa querida capital do meio do mundo, banhada pelas águas do imponente rio Amazonas.

Viva a terra onde a herança portuguesa se encontra com a força e a riqueza das tradições negras e indígenas.

Viva o Marabaixo, sua história, sua fé e sua beleza vibrante.

Viva a amada Macapaba, chão protegido por São José, guardada pela maior fortaleza colonial do Brasil, que hoje celebra 268 anos.

Quem vive, nasceu ou já esteve na joia da Amazônia sabe:

Macapá é tudo de bom! 💙🌎

#anajustrafederal #macapa #aniversariodemacapa

📊💹 Vamos bater um “papo de valor”?

Já ouviu aquela frase: “comida a gente paga à vista”?

Mas… será que essa regra vale para tudo? 🤔

Na nova série Papo de Valor, o consultor financeiro da ANAJUSTRA Federal, José Carlos Dorte, traz orientações práticas para ajudar você a tomar decisões financeiras mais conscientes no dia a dia.

Neste primeiro episódio, ele explica:

✔️ O que faz sentido pagar à vista

✔️ Quando o parcelamento pode ser uma boa escolha

✔️ A regra de ouro antes de assumir uma parcela

📊 Tem alguma dúvida financeira?

Deixe nos comentários!

#PapoDeValor #EducaçãoFinanceira #PlanejamentoFinanceiro #ANAJUSTRAFederal #ServidorPúblico

O Congresso Nacional já retomou seus trabalhos.

O cenário, no entanto, é atípico. Por se tratar de um ano eleitoral, o tempo dedicado à atividade legislativa será reduzido e marcado por disputas políticas mais intensas.

→ Sobre o tema, confira o artigo do assessor parlamentar da ANAJUSTRA Federal, Roberto Bucar.

#congressonacional #anajustra #deolhoembrasilia

2026 é oficialmente o ano dos feriadões. Para quem quer aproveitar as folgas e viajar, a @anajustracorretora oferece as melhores opções de seguro viagem, com descontos acima do mercado.

Se vai pegar a estrada de carro, os descontos nos seguros auto também são os mais vantajosos. E para relaxar de verdade nos dias de folga, nada como contar com os melhores seguros residenciais.

Acesse o site e confira todos os seguros com as melhores condições do mercado!

📲 Fale com a ANAJUSTRA Corretora pelo WhatsApp ou envie e-mail para

cotacao@anajustrafederal.org.br

#anajustra #viajar #seguroviagem

A ANAJUSTRA Federal segue atuando de forma firme na defesa da valorização dos servidores de todo o Poder Judiciário da União.

Em reunião com a Associação, nesta quinta-feira, 29/1, o presidente do Conselho Superior da Justiça do Trabalho (CSJT), ministro Vieira de Mello Filho, afirmou que pretende implementar o Adicional de Qualificação de forma quase imediata e também avançar na regulamentação da licença compensatória.

Segundo o ministro, ambas as medidas serão implementadas após o recebimento dos cálculos de impacto orçamentário a serem encaminhados pelos tribunais. Na ocasião, ele reafirmou o compromisso de tratar magistrados e servidores de forma isonômica ao longo de sua gestão.

A ANAJUSTRA Federal acompanha de perto os desdobramentos e reforça seu compromisso com a valorização dos servidores.

Leia a notícia completa no site da ANAJUSTRA Federal

🔗 anajustrafederal.org.br (na bio)

📸 Na foto, o Presidente do CSJT, ministro Vieira de Mello Filho, ao lado da representante e do presidente da ANAJUSTRA Federal, respectivamente, Janedir Lopes Morata (à esquerda) e Antônio Carlos Parente (à direita).

#anajustrafederal #adicionaldequalificacao #csjt @csjt_oficial